2022 年 5 月,全球第 3 大穩定幣 TerraUSD(UST)與美元脫鉤,引爆姐妹幣 LUNA 的「死亡螺旋」事件,令人關注穩定幣不再穩定。fintalk180 特意整理本文,讓讀者了解什麼是穩定幣。

1. 穩定幣是什麼?

穩定幣主要用途,是可在加密資產價格變動劇烈時,提供一個儲存價值的資金停泊點。當預期加密資產可能大跌時,可先將其轉換為穩定幣保值;當未來價格反轉時,再進場交易。

目前國際性的金融穩定委員會 (Financial Stability Board),未對穩定幣有明確定義,通常指一加密貨幣價值與一特定資產或一籃子資產掛勾,或自創一套貨幣發行體制,以維持其與錨定資產價格穩定的加密資產。

穩定幣能充當傳統中心化金融體系,以及新興非中心化金融體系之中介橋樑,有促進雙邊共同健全發展的軸心功用。

2. 世界上第一款穩定幣是?

比特幣於 2009 誕生,而世界上最早一款穩定幣是 USDT(泰達幣),由 Tether Limited 2014 年發行,較比特幣晚 6 年發行。

3. 沒有穩定幣前,市場如何交易?

第一個比特幣交易所 MT.Gox 於 2010 年成立,當時並沒有穩定幣概念,比特幣交易所會直接以比特幣和法幣定價,常見的是美金交易對帳。

當時的比特幣投資者交易時 ,均面對一個問題:一是離開加密貨幣市場換回法幣,或是繼續持有比特幣或以太幣。當熊市時,投資人為了避險,將加密貨幣紛紛兌換成法幣,亦對比特幣交易所造成資金流壓力。穩定幣的出現,為比特幣投資人和比特幣交易所帶來了出路。

4. 穩定幣之創建目的?

USDT 推出時,由發行商 Tether Limited 背書承諾,Tether Limited 的持有人,亦同時經營比特幣交易所 Bitfinex,當時 Bitfinex 亦是首先提供 BTC/USDT 交易對(trading pair)的比特幣交易所,此舉為比特幣投資人,提供了簡易安全的避風港。對交易所來說,投資人熊市時可透過將加密貨幣兌換成 USDT,而留在加密貨幣市場,減低擠兌風險。

與法定貨幣掛勾,降低加密貨幣波動帶來的風險:

有別於普遍加密貨幣波幅較大,有匯率虧損風險,交易時更會便利,可解決傳統加密資產高波動性的缺點,進而有助提高支付效率,促進普惠金融的發展。

提供短線交易者流通資金的管道,減少交易時間:

因要在法幣與加密貨幣之間轉換,通常費用、時間成本都比較高。

增加在未受監管和未經許可的交易所中的交易渠道:

不少交易平台僅以特定的貨幣作為交易渠道。

5. 穩定幣主要功能?

其主要功能為記賬、交易及價值儲存。

記賬(Unit of Account):

發行機制對建立穩定幣的定價非常重要。因此,穩定幣有可能促成一種新方法,成為全球獨立的記賬單位。

交易(Medium of Exchange):

穩定幣可作為一種有效的交易媒介,同時降低與波動相關的風險。

價值儲存(Store of Value):

隨著時間推移,穩定幣正慢慢轉變為價值存儲,特別因與之相關的波動性水平有限。穩定幣作為價值存儲的特性,確保它可靈活地訪問貨幣、資產和商品等常用的價值存儲項目。

其後穩定幣的發展

USDT 成立時,等同無息債劵,Tether 公司賺了現金流,而不少聲音質疑,到底 Tether 有沒有超發 USDT,其資產審計帳目不夠清晰等等,2018 年更增因擠兌危機而出現短期脫錨,同期一個比市場對 USDT 更透明的穩定幣對手誕生 — USDC。

USDC 於由美國交易所巨頭 Coinbase 以及高盛集團旗下的 Circle 公司共同開發,標榜的是合規和受監管;Circle 在美國持有金流服務商牌照,而 USDC 聯盟也具紐約金融服務部(DFS)的許可,合法從事加密貨幣活動。

與 USDT 相同,USDC 都是由相應的美元資產抵押,不同的是 USDC 會由知名審計公司核數,其合規及受監管的特性,吸引到 Visa 公司於 2021 年以 USDC 結算交易。目前 USDC 已是世界上第二大的穩定幣,市值達 500 億美元。

6. 穩定幣的優點?

作為價值儲存的工具:

比特幣、以太幣等加密資產,自發行以來,時常出現價格波動不穩,不利於作為價值儲存工具;穩定幣可解決這個煩惱。

適合在各大場景應用 :

因具備一定程度的貨幣屬性,但又兼具區塊鏈加密資產的技術優勢,因此可作為不同場景的支付手段。

降低支付雙方的壁壘 :

世界經濟論壇(World Economic Forum)指出,穩定幣不要求使用者擁有銀行賬戶,只需擁有聯網設備,就可進行支付和轉賬,大大降低支付雙方的壁壘,可服務於無銀行賬戶的群體,具備更強的普惠性,甚至可支持物與物的交易,在物聯網時代將發揮獨特價值。

具有一定私隱能力 :

穩定幣為隨機排列的字符相關聯,而非與持有者身份相關聯。第三方不能將穩定幣與組織或個人聯繫起來。穩定幣與公司相關數據或個人數據沒任何關聯,從而增強它們提供私隱的能力。

去中介化 :

就像加密貨幣一樣,穩定幣脫離政府、法規和其他中心化機構帶來的費用和限制。但另一方面,穩定幣持有者因支持法定貨幣等穩定資產而得到保護。

7. 穩定幣的缺點?

仍有價格波動風險:

隨投資者大量購買和贖回,它會迅速上升和下跌。但若沒有額外的私人或公共支持,在有風險或不透明資產的支持下,以及在市場動盪時期,受到嚴重價格折讓時,就有可能遭拋售。

未受到嚴格監管:

普遍未見有一定的透明度,需要了解保證儲備金是否安全。

恐受到各國打壓:

美國已視穩定幣為緊縮監管規定的初步目標,警告穩定幣若爆發急忙贖回潮,或引發準備資產急賣,對整體金融市場造成壓力。香港金管局亦指,穩定幣對金融體系或構成更直接及迫切風險。

根據Reserve的報告,三款穩定幣亦各有缺點:

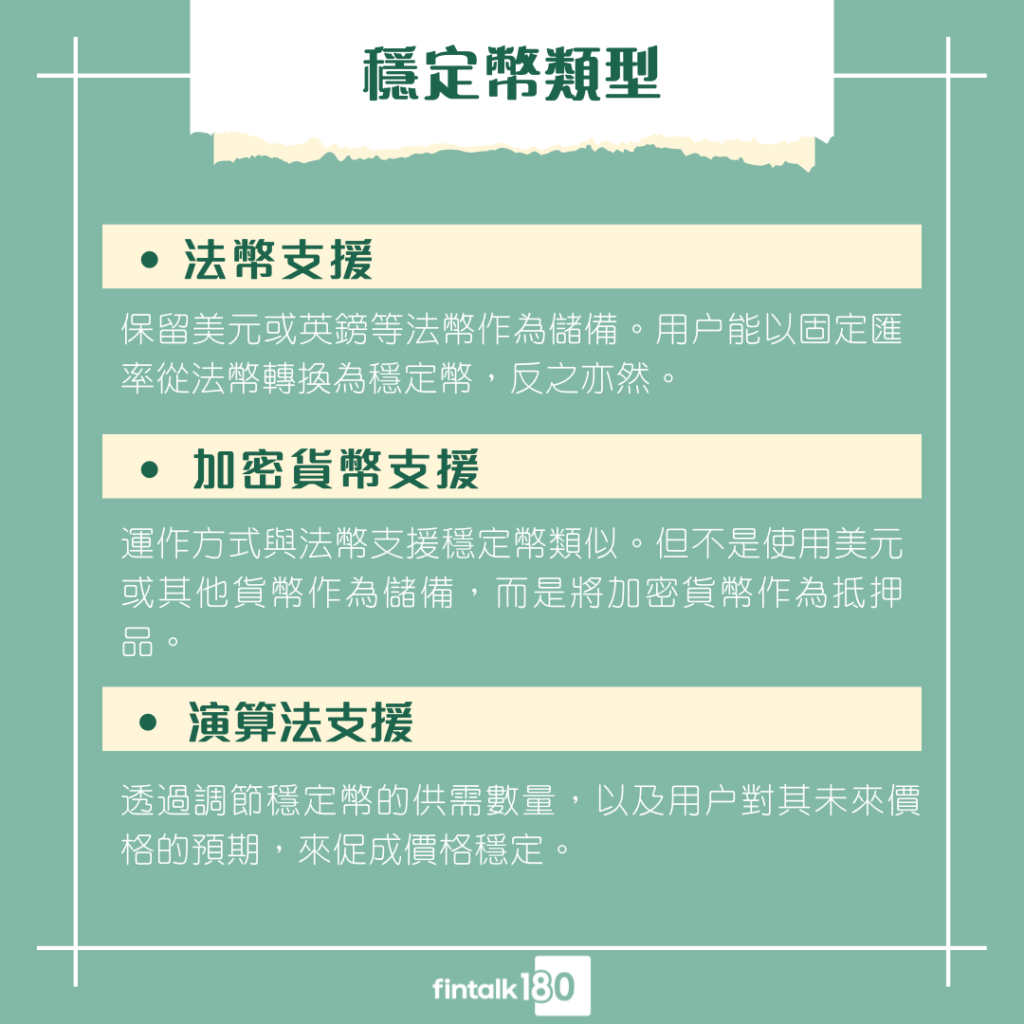

中心化穩定幣:

需要值得信賴的保管人來保證儲備金安全、清算緩慢且代價高昂、需有進階的監管機制來建立透明度。

去中心化穩定幣:

加密抵押品波動性高、資本運用效率低、壽命取決於一籃子加密貨幣的表現、容易受到黑客攻擊。

演算法穩定幣:

原理仍未完善,存在許多缺陷,在加密市場處於極端狀態下,極具脆弱、崩潰期間無法清算、難以監管和監控該穩定幣系統的安全和健康度。

8. 穩定幣暴跌因算法問題?

不少人將 UST 事件歸究於「算法穩定幣」中的算法,但算法本無錯,其提供的套利空間本來就存在,錯在抵押品價值不穩定以及 UST 沒有出口。

UST 發生的追擊事件,亦發生在 USDT,在各大交易所 USDT 的牌價曾大幅跌 10%,卻又在一天內回復穩定。原因是 Tether Limited 迅速直接給 USDT 持有者兌現等值美元,於是空軍沽空造成的脫錨,成為了套利者的點心,USDT 的價格亦因套利行為而回穩。